以前、私が海外旅行に絶対持っていくカードとして、EPOSカード(エポスカード)![]() を紹介しました。

を紹介しました。

エポスカードには、海外旅行保険の充実、カードブランドが世界No.1のVISA、Pay-easy(ペイジー)での海外キャッシングの繰り上げ返済に対応など、たくさんの良い点があります。

もし海外旅行に持っていくカードを、一枚だけ選ぶとすればエポスカードを持って行きます。

しかし海外キャッシングだけを考えた場合、エポスカードを超えるカードが存在します。

それがセディナカードです。

海外旅行中は買い物をするにも食事をするにも、現地通貨が必要です。

その現地通貨を入手するのにかかる手数料を最も安く抑えられる海外キャッシングの中で、さらに一番お得なクレジットカードがセディナカードなのです。

今回は、海外キャッシングをする上でセディナカードがベストな理由をお教えします。

Pay-easy(ペイジー)対応

セディナカードはPay-easy(ペイジー)での繰り上げ返済に対応しています。

海外キャッシングで手数料を抑えるためにはPay-easyは必要不可欠です。

Pay-easyに対応していないと、キャッシングの手数料をより多く支払わなければなりません。

例えば、繰り上げ返済せずにキャッシングを利用した場合、最大で約60日分の手数料を支払う必要があります。

しかしセディナカードの場合は、支払い金額が2~3営業日程度で確定しますので、確定後にPay-easyで繰り上げ支払いをすれば手数料は数日分で済みます。

またご存知の方も多いと思いますが念のためお伝えしておくと、両替レートは日本国内や現地の両替屋や銀行を利用するよりも、キャッシングを利用する方が断然お得です。

キャッシング後に繰り上げ返済をしなくても、ほとんどの場合は両替屋を利用するよりも海外キャッシングを利用するほうが手数料が安く済みます。

つまり現地通貨を入手する場合には、海外キャッシングを利用してペイジーで繰り上げ返済するのが一番お得なのです。

年会費が無料

EPOSカードと同じで、セディナカードはもちろん年会費が無料です。

そのため次の海外旅行まで時間が空いてしまったり、海外旅行中以外に利用しなくても費用はかかりません。

EPOSカードでもそうですが、たまにしか海外旅行に行かない人が海外旅行専用カードとして持っていても損をしないカードです。

MasterCardの両替レートが一番良い

セディナカードがエポスカードと大きく違うのが、カードブランドを選択できる点です。

カードブランドは、必ずMasterCardを選びましょう。

その理由は他のカードブランドと比べて、MasterCardの両替レートが一番良いからです。

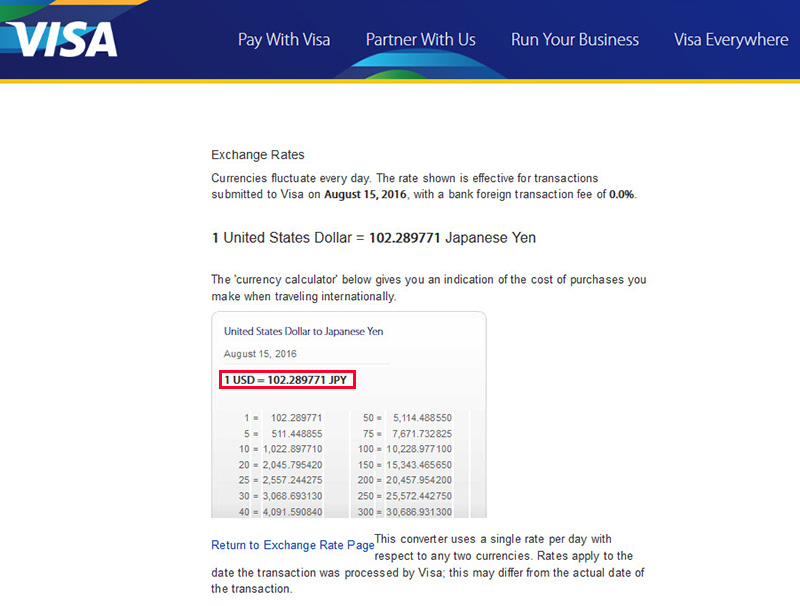

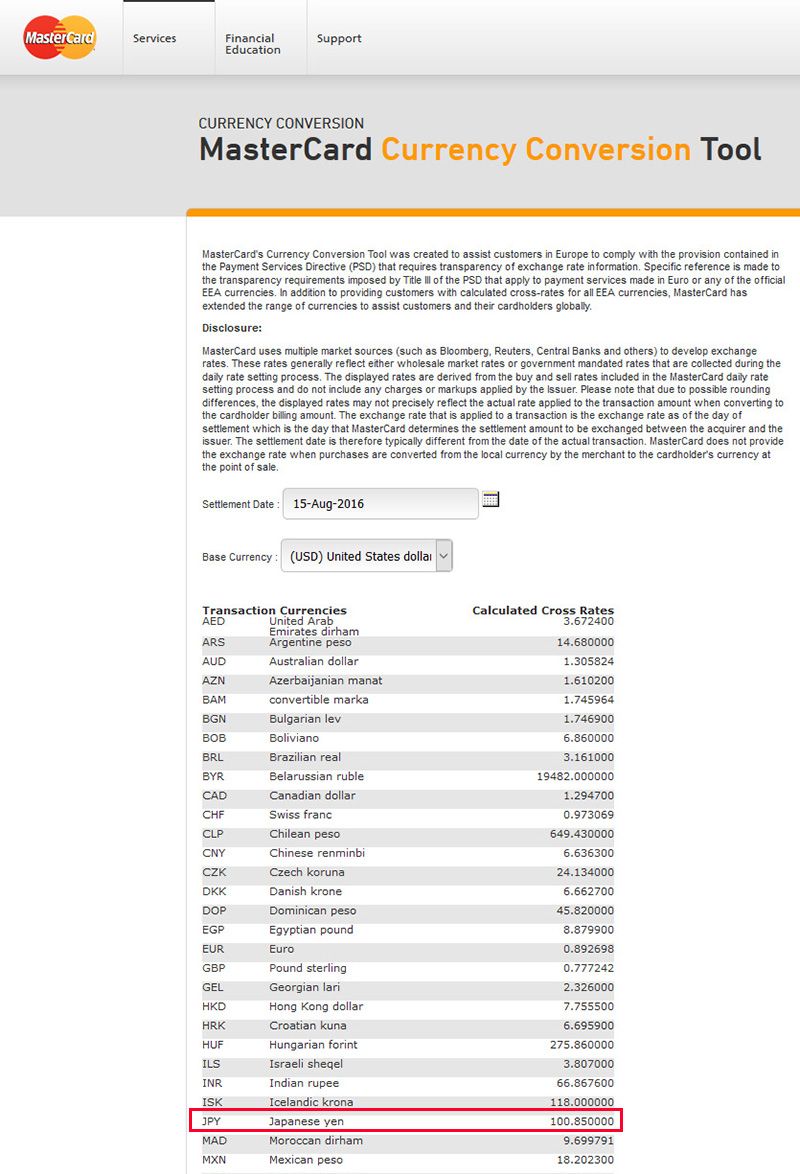

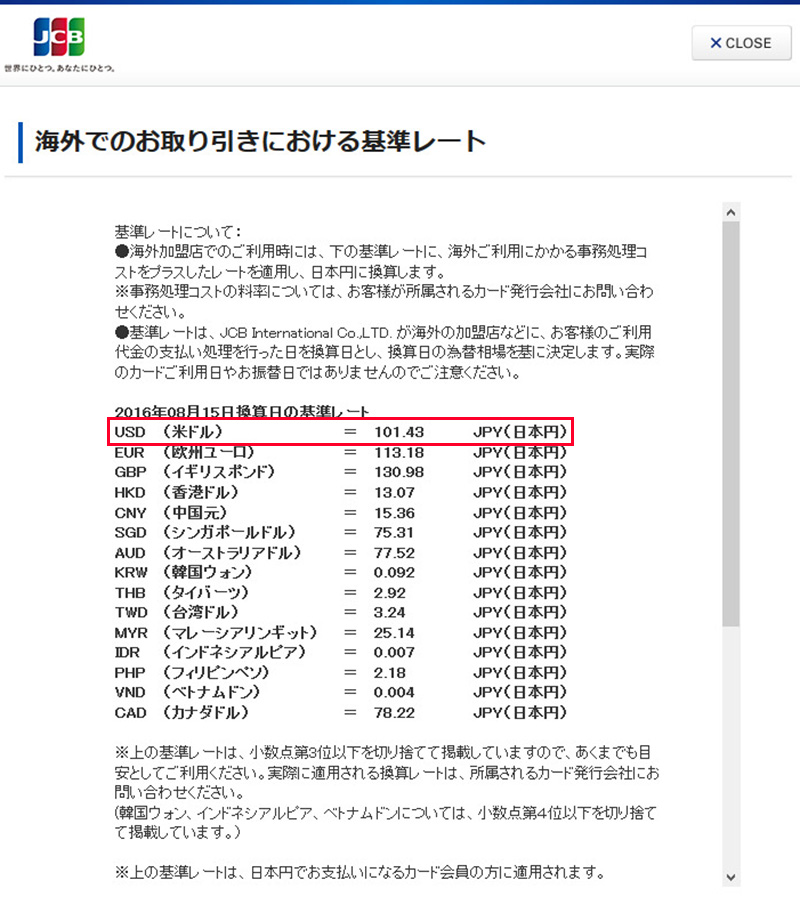

2016年8月15日のUSドルから日本円への両替レートを例に、VISA・MasterCard・JCBのカードブランドを比較します。

VISA(ビザ)の両替レート

1ドル=102.289771円

MasterCard(マスターカード)の両替レート

1ドル=100.850000円

JCB(ジェイシービー)の両替レート

1ドル=101.43円

カードブランド大手三社の比較結果

三社を比較してみると、MasterCardは1ドル当たりでVISAより約1.4円、JCBより0.4円ほど安くなっています。

つまりMasterCard、JCB、VISAの順番で両替レートが良い事が分かります。

いくつか他の日付でも調べてみましたが、全ての日付でMasterCardの両替レートが最も良いという結果が出ました。

これで分かるように、同じ海外キャッシングでもVISAやJCBのカードを使用するよりもMasterCardを利用する方がお得なのです。

さらに言えば、MasterCardはVISAと並んで世界で最も利用可能な店舗数が多いカードブランドです。

そのためマスターカードのクレジットカードが一枚あれば、いざという時にも安心です。

海外ATM利用料が無料

海外のATMを利用時に請求される事が多いのが、海外ATM利用料です。

よくキャッシングの手数料と同じと考えている方がいますが、これは全くの別物です。

キャッシング手数料:キャッシングした金額と返済までにかかった日数で日割り計算される支払い手数料

海外ATM手数料:海外でキャッシングでATMを利用する回数に応じてかかる利用手数料

日本国内でも、深夜のコンビニなどでATMを使うと手数料を取られます。

海外ATM手数料はそれと同じような物で、ほとんどのクレジットカードでは海外でATMを利用する度に手数料を徴収されます。

でもこの海外ATM手数料が、セディナカードでは何度利用しても無料なのです。

この「何度でも海外ATM利用料が無料」というのが、大きな意味を持っています。

というのも海外旅行中は、使うお金の量を想像しづらいため一度に多めに両替しがちです。

そのため大量にお金を持っているために必要以上にお金を使ったり、逆に使い切れずに現地通貨を余らせてしまいます。

最終日近くになって、無理に必要のないお土産を買ったりしていませんか?

空港で必死に現地通貨を使い切った経験だって、誰でも一度はあるはずです!

しかしセディナカードなら、手数料を気にせず小まめにATMに行って現金を引き出せるためそんな心配いりません。

それに一度にキャッシングで引き出す金額は少額で十分です。

海外でも辺境の地でなければ、ATMは街中どこにでも設置されています。

そのため「もしお金が足りなくなったらATMに行けば良い」と思っておきましょう。

また現金を少額しか持たなければ、もし盗難に遭っても被害を最小限に抑えることが出来ます。

ただし、エポスカードを含む多くのクレジットカードでは、ATMでキャッシングを利用する度に1万円以下の利用で100円(税抜)、1万円を超える利用で200円(税抜)の手数料がかかります。

そのため一般的なクレジットカードでは、小まめに引き出すと手数料分を損してしまいます。

しかしセディナカードの場合には、海外キャッシングで何度ATMを利用してもATM利用手数料は0円です。

つまりセディナカードを使えば、海外キャッシングで現地通貨引き出しにかかるコストが他のクレジットカードより下がるのです。

まとめ

海外キャッシングを利用する場合にセディナカードが最強のクレジットカードである理由を紹介しました。

海外ATM利用料が無料で、最も両替レートが良いMasterCardでキャッシングをして、さらにPay-easyで繰り上げ返済することでキャッシング手数料を抑える。

これによりセディナカードを使って海外キャッシングすることで、両替やプリペイドカード、国際キャッシュカードよりもお得に現地通貨を入手できます。

また年会費も無料のため、たまにしか海外旅行をしない人でも損をすることがありません。

これがセディナカードが、海外キャッシングにおいて最強のクレジットカードである理由です。

海外旅行に行く予定がある方は、是非検討してみて下さい。

また海外旅行保険付きのクレジットカードでは、エポスカードが一番のオススメです。

以上です。

コメント

ブログ村から来た通りすがりのものです。

先日、海外キャッシング用にセディナカードを作りましたが、

VISAにしてしまいました。

事前に、こちらの記事を見ていたらMasterにしたのですが、、、

残念。

>Jaguarさん

コメントありがとうございます。

VISAであっても、Pay-easyで繰り上げ返済可能で年会費無料ですからキャッシング用カードとしては良いと思いますよ。

ただ同じメリットに加えて海外旅行保険も付いているEPOSカードもあるので、いずれそちらを検討しても良いかもしれませんね。

EPOSカードについては既にご存知かもしれませんが、私もこちらの記事で詳しくまとめております。

http://stn-life.com/2016/06/18/post-151/

shawさん

ご返信&ご提案ありがとうございます。

調べてみるとセディナカードは(珍しく?)電話一本でブランド変更してくれるようなので、Masterに変えてもらっているところです。

海外キャッシングを極限まで有利にしたいと思い発行したので、貪欲に攻めます。

EPOSカードの記事、読みました。

年会費無料で海外旅行保険(自動)が魅力的ですね。

ただ、ANAダイナース持っているので、そちらでも保険あるし、、、

むしろEPOSをメインカードにしてプラチナまで育てて、

プライオリティパスをゲットしたいなぁ〜

と思案中です。

ダイナースのラウンジも充実してますが、プライオリティパスには届きませんので。

それにしても、こちらのブログ、役に立ちますね。

私も海外一人旅が好きなので興味あることが近いと言うか。。。

シャンプーや洗濯にも使える石鹸を購入しようか検討中です。

今後も、

ためになる記事、楽しみにしてます!

カードブランドが簡単に変更できたのは朗報ですね!

なおプライオリティパス取得を目的とするのであれば、楽天プレミアムカードも検討されても良いと思いますよ。

年会費がEPOSプラチナ(年会費20,000円)と楽天プレミアムカード(年間10,800円)では約半額で済みます。

またEPOSカードは一番の売りである海外旅行保険の補償額が、ゴールドもプラチナも疾病・傷害が300万円ずつで同額です。

そのため年会費が半額で、自動付帯の保険が疾病・傷害が300万円ずつ追加できて、プライオリティパスもゲットできる楽天プレミアムカードの新規入手がオススメです。

そしてEPOSカードはゴールドのインビテーションを受けて、ゴールドカードを年会費無料で運用すれば、コストも掛かりませんし旅行保険も確保出来ます。

参考までに!

またお褒めの言葉もありがとうございます!

まだまだ始めて間もなく情報の少ないブログですが、頑張って更新していきます。

参考情報、ありがとうございます。

確かに楽天プレミアムはお得で使えるカードですね。

しかし海外で漢字のロゴがあるカードを使うのがチト抵抗あります。

わたくし、ただでさえ反日顏(?)で海外では「ニーハオ」と声かけられます。。。

(日本人としての最大のメリットは、海外で日本人と認識されることと信じてます)

まぁプライオリティパスはクレカとは別カードなので、クレカは別カードを持ち歩くという手もありますが。

教えていただいた点と私固有のメリット・デメリットを

も少し比較して悩んでみます。

ブログの更新、楽しみにしてます!

(ちなみに私もiPhoneはS派だったのですが、5以降は新機能の魅力に負けてます)

何故、為替レートが3社で変わるのでしょうか。

結局手数料取られている形。

FXなどにある取引レートと比較したら、Masterはどのくらい上乗せ???

為替レートに関しては、残念ながらカードブランド毎に所定のレートが使われており詳細は公開されておりません。

しかし為替取扱手数料は、各カードブランド毎に基本となる料率が公開されております。(あくまで基本)

VISA:1.63%

MasterCard:1.63%

JCB:1.60%

American Express:2.00%

Diners:1.30%

ただこれも最終的にはカード発行会社、クレジットカードの種類によって異なるため個別に調べるしかありませんね・・・